距離4月7日中國結算調降股票類業務最低結算備付金繳納比例僅過去3天,證券業再度喜提“大禮包”。4月10日,中證金融發布消息稱,將下調券商保證金比例,進一步降低券商轉融通業務成本,提升行業資金使用效率和保證金精細化、差異化管理水平。

本次調整具體有兩個方面內容:

一是將轉融通保證金比例檔次由兩檔調整為三檔,其中,資信優質的公司,保證金比例由20%下調至5%:資信良好的公司,由20%下調至10%,其余公司由25%下調至15%;

二是對科創板做市借券保證金比例同步下調,資信優質的公司由10%下調至5%,資信良好的公司由15%下調至10%。

本次調整將帶來哪些實質影響?整體來看,將有效降低券商相關業務成本,對轉融通、做市借券業務發展發揮積極作用。據中證金融推算,若以今年4月7日轉融通、做市借券負債余額測算,此次保證金比例下調后,應繳保證金(含資金和證券)合計減少301億元,降幅達65%。

華南地區一非銀首席策略分析師向財聯社記者感慨道,“政策端的積極信號釋放非常明顯。核心所在便是促進券商降本增效,多措并舉提升資金使用效率。目前,全面注冊制已經落地,改革還在深化,可以預料,后期會有更多利好的消息發出。”

綜合記者采訪非銀分析師以及券商兩融、做市業務有關負責人的情況,減少資金使用、提高利用率與流通效率,促進市場活力是普遍觀點。

華創證券非銀徐康團隊告訴記者,“據中證金融測算,此次下調保證金率預計可釋放301億元應繳保證金(證券+現金)是2021年證券行業凈資本的1.51%。保證金現金部分由中證金融支付證券公司利息,現金部分釋放能夠提升資金利用效率。”

一頭部券商做市業務負責人表示,“做市商會通過融券對沖持倉風險,融券需要存入一定比例的保證金,保證金比例下降會減少做市商的資金占用。體現出監管支持業務發展的態度。”

另一位科創板做市商的有關業務負責人告訴記者,本次保證金比例下調減輕了做市商的資金占用壓力,有利于擴大借券規模和做市積極性。數據顯示,截至今年一季度結束,做市商共完成197只股票備案,覆蓋126只科創板股票,占科創板股票的25%。

值得關注的是,無論是最低結算備付金還是本次保證金繳納,釋放資金額度有限,主要起到的是激勵作用。有分析師坦言,本次保證金調降實際釋放現金可能不高于100億元,對證券行業總體影響偏弱。

此外,本次調整重點突出了資信問題,資信優,讓利更多。因此對于風險管理能力、持續合規及業務發展具有優勢的券商受益更為明顯。據記者了解,下一步,中證金融將在證監會的指導下,做好券商風險日常跟蹤監測,按照“定期評估、動態調整”原則,每年度對券商的保證金比例檔次進行評估。

對于該評估,華創證券非銀徐康團隊預測,資信取決于券商風險管理能力與持股合規狀況,可能與行業監管評級相近。

券商資金使用效率將獲進一步改善

聚焦保證金分檔的內容,其實在今年2月17日中證金融優化轉融通機制時已有顯現,彼時中證金融修訂發布相關業務規則,實現了全市場轉融券業務模式的整合統一,重點將科創板、創業板行之有效的轉融券優化措施推廣到主板,其中,除了提到轉融券費率差統一降至0.6%,還提到了取消轉融通業務保證金比例檔次最低20%的限制。目前來看,限制打破之后,本次亮點在于保證金比例的進一步下調以及“三至二”的分檔。

本次調降的背后,是中證金融正在持續優化轉融通機制,改善轉融通業務展業環境。記者了解到,轉融通業務包括轉融資業務和轉融券業務。轉融資業務是指中證金融將自有或者依法籌集的資金出借給券商,供其辦理融資業務的經營活動。轉融券業務是指中證金融將自有或者融入的證券出借給券商,供其辦理融券業務的經營活動。

就在上述業務規則修訂后不久,2月21日,市場化轉融資業務試點相應正式上線,試點采取“靈活期限、競價費率”交易方式,設置短(1-28天)、中(29-91天)、長(92-182天)三個期限區間,對應三檔費率上下限由中證金融公司確定并發布,券商可自主選擇期限,在轉融通平臺集中匹配達成競價交易,當日申報、當日成交、當日資金可用。

此外,試點期間轉融資業務采取市場化和固定期限雙軌并行機制。試點期間,固定期限五檔中的182天期暫停,但開放長檔92-182天期限區間的市場化競價交易,7天/14天/28天和91天保持不變。據了解,2022年10月20日中證金融整體下調轉融資費率40BP后,當前7天/14天/28天/91天費率分別為2.60%/2.60%/2.50%/2.40%。

整體來看,取消保證金最低20%限制、下調保證金比例,疊加轉融資市場化試點推出,券商資金使用效率將獲進一步改善。“有助于券商通過轉融資補足資金缺口的積極性和操作效率,進一步為資金管理提供便利。此外,也有利于正向引導資金規范入市,促進融資融券業務有序發展。”有兩融業務人士如此告訴記者。

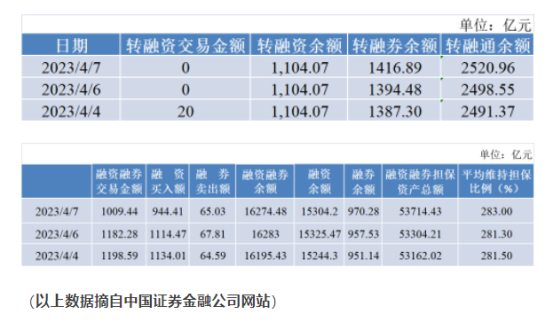

圖為最新轉融資余額情況

數據顯示,在券商市場化融資成本回升背景下,轉融資規模有所增長。截至今年4月7日,轉融資余額為1104.07億元,較轉融資費率下調前(以2022年10月19日583.44億元為基準)增長89.2%。

據記者了解,下一步,中證金融將在證監會的指導下,加快推進相關業務市場化改革,增強市場參與各方獲得感,堅定不移走好中國特色轉融通市場道路,為建設規范、透明、開放、有活力、有韌性的資本市場提供有力支持。

政策端發力,兩融業務利好頻頻

不少非銀團隊指出,證券行業的政策友好期正在開始,券商的利潤反轉期也將同步到來。4月10日,隨著首批注冊制主板新股上市,全面注冊制各環節制度全面生效,其中就包括對兩融業務的積極影響。

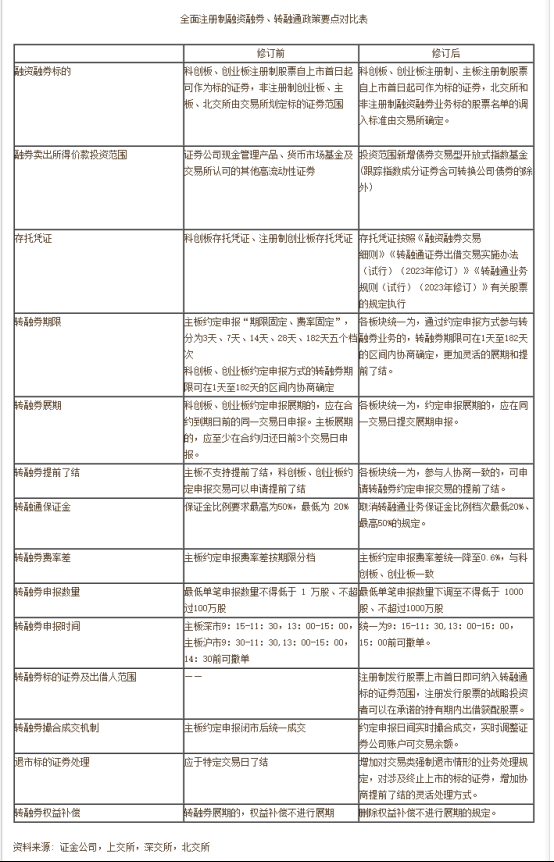

圖為全面注冊制融資融券、轉融通政策要點對比表

根據注冊制改革方案,主板新股上市首日即可納入融資融券標的,優化轉融通機制,擴大融券券源范圍。因此,符合條件的投資者,在新股上市首日即可開展兩融交易。此外,借鑒科創板、創業板等改革實踐經驗,注冊制下首次公開發行股票戰略配售的投資者配售獲得的在承諾持有期限內的股票可參與證券出借。

轉融通接受申報時間方面,滬市延長了接受申報的時間。接受出借人申報時間調整為每個交易日9:15至11:30、13:00至15:00。接受借入人申報時間調整為每個交易日9:15至11:30、13:00至15:10。

申報數量方面,滬市轉融通將申報最低單筆申報數量從“不得低于1萬股”下調至“不得低于1000股”;深市轉融通也對證券出借的單筆申報數量上下限進行優化調整,將單筆最低申報數量全面調低至1000股,單筆最大申報數量全面調高至1000萬股。

長期來看,全面注冊制將推動兩融規模擴容,打開券商兩融業務的新發展空間。自2022年10月24日起,滬深交易所分別擴大了融資融券標的股票范圍,標的數量由1600只擴大至2200只,新增600只,擴容幅度達38%。

長城證券劉文強研究員團隊表示,隨著行業兩融業務的推進發展,營業收入貢獻度不斷提升。尤其是龍頭券商,通過更高的加杠桿以創造更多盈利空間。該團隊長期看好監管政策松綁、鼓勵服務于實體經濟的創新所帶來的券商板塊的配置性機會。券商行業有望通過兩融業務發展,促進券商擴表,提高經營業績。

此外,也有證券從業人員告訴記者,若更加長遠來看,一方面壓降兩融業務綜合成本,另一方面,也可激發投資者兩融業務參與熱情,進而改善二級市場流動性。

來源:財聯社

責任編輯:李冬明

請輸入驗證碼